Wielkie nadzieje: LNG na europejskim rynku gazu

24 lutego br. wraz z wysłaniem pierwszego transportu z terminalu Sabine Pass rozpoczął się eksport amerykańskiego gazu skroplonego (LNG). W pierwszym kwartale zaczęły także działać dwa duże terminale australijskie. Rośnie dostępność LNG na światowych rynkach. Do 2020 roku, dzięki nowej infrastrukturze eksportowej, zlokalizowanej przede wszystkim w Australii i Stanach Zjednoczonych, globalny potencjał eksportu LNG ma wzrosnąć o 40%. Pojawienie się nowych graczy i większa ilość surowca na rynku będą najprawdopodobniej skutkować ewolucją zasad handlu LNG: zwiększać elastyczność kontraktów i przyczyniać się do zmian w formułach cenowych.

Tymczasem, wraz z wyhamowaniem tempa wzrostu popytu na LNG w Azji, rośnie znaczenie Europy jako rynku zbytu dla gazu skroplonego. Stanowi to szansę na wzrost dywersyfikacji dostaw oraz obniżenie cen gazu w UE. Jest to szczególnie ważne dla państw bałtyckich i Polski, do niedawna zdominowanych przez dostawy rosyjskiego gazu. W ostatnim półtoraroczu uruchomiono nadbałtyckie terminale umożliwiające import LNG: w litewskiej Kłajpedzie oraz polskim Świnoujściu.

Rosnąca dostępność LNG jest konkurencją dla tradycyjnych dostawców gazu na rynku unijnym, w tym rosyjskiego Gazpromu. Zarazem wyzwaniem zarówno dla nowych, jak i tradycyjnych eksporterów są spadające ceny gazu w UE – na giełdach i w kontraktach długoterminowych - co prowadzi do intensyfikacji konkurencji. Może ona przyczynić się w szczególności do zmian sposobu działania Gazpromu w celu obrony udziałów w rynku: zwiększania elastyczności funkcjonowania i zaangażowania na europejskich giełdach oraz świadomej konkurencji cenowej. Europejska strategia Gazpromu oraz jej konkretne efekty będą zatem – równolegle z poziomem cen i unijnym popytem na gaz oraz skutecznością polityki dywersyfikacji UE (w tym właśnie opublikowanej strategii LNG) i poszczególnych państw członkowskich – istotnymi czynnikami wpływającymi na możliwość zwiększenia udziału LNG w unijnym koszyku dostaw gazu.

Więcej LNG: ile, jak i skąd

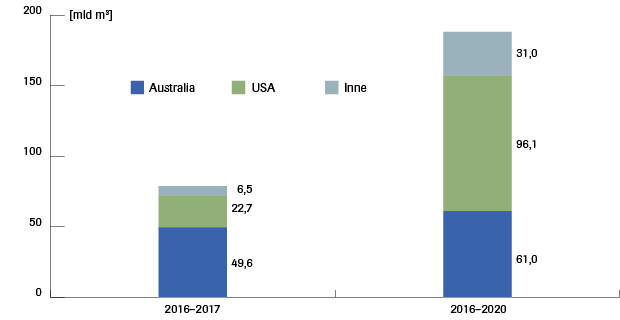

Rosnące obecnie możliwości eksportu gazu skroplonego to druga fala skokowego wzrostu dostępności LNG na świecie – poprzednia miała miejsce w latach 2009-2010, kiedy nowe terminale (w dużej mierze katarskie) dodały około 100 mld m3 do istniejących możliwości eksportowych. Pierwsza fala LNG przyczyniła się do przyspieszenia liberalizacji europejskiego rynku gazu, wzrostu roli giełd i cen spotowych. Nastąpił krótkotrwały wzrost udziału LNG w strukturze europejskiego importu gazu, ale nie doszło do trwalszych zmian źródeł dostaw surowca w skali UE. Obecna fala zaczęła rosnąć w 2015 roku i przyniosła wzrost możliwości eksportu LNG na świecie o około 33 mld m3. Do 2020 roku mają one wzrosnąć o 40% (o około 177 mld m3) – zob. Aneks. Prawie połowa nowych terminali ma być oddana do użytku w latach 2016-2017, choć możliwe są opóźnienia w związku z wyjątkowo niskimi cenami surowca. Ponad 90% nowych mocy eksportowych będzie ulokowanych w Australii (2/3 całości) i USA [1]. Tylko w pierwszym kwartale 2016 roku uruchomione zostały 3 duże terminale o łącznym potencjale eksportowym wynoszącym około 55 mld m3. Pierwsze cargo z Australia Pacific LNG wypłynęło 9 stycznia, z Sabine Pass (USA) 24 lutego, a z Gorgon LNG (Australia) 21 marca.

Nowe terminale zwiększają różnorodność źródeł dostaw LNG. Dzięki nim do końca dekady Australia ma zająć pierwsze miejsce w globalnym eksporcie gazu skroplonego i zepchnąć Katar na drugą pozycję. Terminale umożliwiają też rozpoczęcie eksportu Stanom Zjednoczonym, które zajmą trzecią pozycję na światowym rynku.

Faktyczny poziom eksportu będzie zależał od szeregu czynników – w tym popytu i cen gazu na świecie. Tylko niektórzy eksporterzy (głównie amerykańscy[2]) mogą jednak powstrzymywać się od eksportu w przypadku niekorzystnych warunków rynkowych. Większość będzie sprzedawać LNG, by choć w części pokryć koszty poniesionych inwestycji. Przewiduje się, że szybko rosnąca podaż w najbliższych latach przewyższy popyt na surowiec. Wyhamowanie popytu w Azji (w Chinach w 2015 roku po raz pierwszy spadł import LNG, prognozowane jest ograniczanie importu przez Japonię) oraz nadpodaż przyczynią się m.in. do wzrostu roli krótkoterminowego handlu LNG, większej konkurencji pomiędzy LNG z różnych źródeł oraz między LNG a gazem rurociągowym[3]. To z kolei może obniżyć już i tak niskie (m.in. w związku z niskimi cenami ropy) ceny surowca i wpłynąć na strategie eksporterów. Tracący pozycję lidera Katar już teraz dostosowuje się do zmieniającej się sytuacji rynkowej[4]. Przykładem jest m.in. obniżenie przez katarski RasGas cen LNG dla indyjskiego Petronet o prawie połowę oraz zmiana samej formuły cenowej[5] czy korzystne warunki podpisanego ostatnio długoterminowego kontraktu katarsko-pakistańskiego[6].

Wzrost w najbliższych kilku latach eksportu australijskiego i amerykańskiego LNG to wzrost globalnej roli „zachodnich” dostawców i praktyk handlowych. W szczególności eksport z USA wiąże się z pojawieniem się innych zasad sprzedaży LNG: amerykański surowiec zamiast do ropy indeksowany jest do cen gazu na amerykańskiej giełdzie Henry Hub, a w kontraktach nie ma restrykcji geograficznych[7]. Umożliwia to sprzedaż surowca prawie na całym świecie w zależności od warunków na rynku, konkretnych potrzeb i możliwości. Inne niż powszechnie stosowane do tej pory zasady sprzedaży amerykańskiego LNG wydają się dawać większą elastyczność i możliwość reakcji na zmienne warunki, co może przyczyniać się do ich popularyzacji. Tym samym mogą się one przyczynić do ewolucji zasad handlu surowcem oraz większej płynności i konwergencji światowych rynków gazu.

Wielkie nadzieje UE

Zmiany na światowym rynku LNG, skokowo rosnące możliwości eksportu oraz ograniczony obecnie wzrost popytu na gaz (w tym LNG) w Azji zwiększają znaczenie europejskiego rynku zbytu. Jest to szansa na dostawy relatywnie taniego LNG dla europejskich konsumentów. Dotyczy to także państw Europy Środkowej, związanych długoterminowymi kontraktami i dążącymi do ich uelastyczniania i/lub uzupełniania zakupami na giełdach. Sprzyja to realizacji celów unijnej polityki energetycznej definiowanych od 2014 roku (po kryzysie ukraińskim) – w tym dywersyfikacji źródeł dostaw m.in. poprzez zwiększenie importu LNG, co było postulowane w dokumencie KE o Unii Energetycznej z lutego 2015 roku i jest celem unijnej strategii LNG z lutego 2016 roku[8].

Unijny import LNG malał od rekordowego 2011 roku – w 2014 roku importowano tylko 41 mld m3 przy 191 mld m3 dostępnych mocy regazyfikacyjnych, wykorzystując je w 21,5%[9]. Było to związane przede wszystkim z silną konkurencją ze strony rynków azjatyckich i relatywnie wysokimi cenami LNG, ale też niewystarczającą integracją terminali z siecią gazową całej UE. Obecne uwarunkowania rynkowe (nadpodaż, niskie i wciąż spadające ceny) i polityczne (zainteresowanie dywersyfikacją) zwiększają szanse na faktyczny wzrost zarówno wielkości importu, jak i roli LNG w UE. I choć pierwszy transport LNG z nowych terminali w USA czy Australii nie trafił na rynek europejski[10], to dostawy LNG z innych źródeł rosną. W 2015 roku import LNG do Europy (w tym Turcji) wzrósł o 15,8%[11], a prognozy m.in. IEA wskazują, że do roku 2020 ma wzrosnąć ponaddwukrotnie – do około 90 mld m3, co zaspokajałoby około 18,2% całości popytu (w 2014 roku – 8,4%)[12].

Możliwości absorpcji rosnących ilości LNG przez UE zależą m.in. od połączenia istniejących i budowanych terminali z wewnętrzną siecią gazową. Cele związane z integracją rynku, zrewidowana m.in. pod tym kątem lista projektów wspólnego zainteresowania (PCI) oraz unijna strategia LNG mają na celu zwiększenie możliwości przesyłania surowca z nie w pełni wykorzystywanych obecnie terminali regazyfikacyjnych (w Hiszpanii, Francji, Wielkiej Brytanii) do odbiorców w całej UE, w tym tych najbardziej zainteresowanych alternatywnymi źródłami dostaw. Widać m.in. starania, by umożliwić przesył LNG z Hiszpanii, w której znajduje się ok. 30% całych unijnych mocy regazyfikacyjnych (ok 60 mld m3 w 2015 roku – zob. Aneks), do sąsiadującej Francji (projekt MidCat) i dalej np. do Włoch czy projekty mające ułatwić dystrybucję LNG z nowych terminali nad Bałtykiem do innych krajów Europy Środkowej i Wschodniej (korytarz Północ-Południe).

Przypadek Europy Środkowej i Wschodniej

Zmiany na rynku LNG nakładają się na ważne zmiany w krajobrazie infrastrukturalnym państw Europy Środkowej i Wschodniej, dotychczas silnie zależnych od dostaw rosyjskiego gazu. Nad Bałtykiem są już dwa terminale LNG – pływający terminal na wybrzeżu litewskim koło Kłajpedy (otwarty w grudniu 2014) oraz polski terminal w Świnoujściu (otwarty w grudniu 2015 roku, w którym komercyjne operacje zapowiedziano od lipca 2016 roku). Nowa infrastruktura umożliwia faktyczną dywersyfikację zarówno źródeł, jak i szlaków dostaw surowca. Pozwala na dostarczenie rocznie w sumie 7 mld m3 LNG (5 mld m3 w Świnoujściu[13], 2 mld m3 w Kłajpedzie) oraz wzrost konkurencji na rynku regionalnym.

Dzięki uruchomieniu dostaw LNG Litwa prognozuje, że w 2016 roku co najmniej połowę potrzebnego gazu będzie importować z Norwegii, co zakończy wieloletnią dominację gazu rosyjskiego na litewskim rynku[14]. Zarazem budowa terminalu umożliwiła Litwie uzyskanie w latach 2014-2015, wcześniej bezskutecznie negocjowanej, obniżki cen od Gazpromu[15]. Nowy kontekst rynkowy odbił się też na innych zasadach dostaw dla litewskich odbiorców: większość importu realizowana jest dziś na zasadach krótko- lub średnioterminowych, a sam Gazprom – wobec braku nowego kontraktu długoterminowego – zdecydował się sprzedać część gazu przez aukcje po konkurencyjnych cenach[16]. Dostawy LNG przez terminal litewski umożliwiły też dywersyfikację źródeł surowca Estonii (kupowała ona gaz z litewskiego terminalu już w 2015 roku) i otwierają taką możliwość Łotwie. Podobnie uruchomienie terminalu w Świnoujściu, zbiegające się w czasie z większą dostępnością taniego LNG, zmienia sytuację Polski, a potencjalnie także innych państw środkowoeuropejskich w sektorze gazu. Poza otwarciem dostępu do alternatywnych źródeł surowca nowa infrastruktura przesyłowa może ułatwić stronie polskiej renegocjacje warunków dostaw rosyjskiego gazu w ramach obowiązującego długoterminowego kontraktu (Gazprom–PGNiG). Może też wpływać na kształt regionalnego rynku, m.in. stanowiąc bodziec do rozwoju infrastruktury umożliwiającej dostawy gazu ze Świnoujścia do innych państw regionu, na przykład w ramach korytarza Północ-Południe. Może także sprzyjać rozwojowi giełd gazu w regionie albo ich łączeniu z dużymi zachodnimi giełdami (na przykład w Niemczech).

Nadbałtyckie terminale są także istotne w kontekście utrzymującego się konfliktu na Ukrainie, napiętych relacji (też gazowych) UE-Rosja oraz podwyższonego ryzyka dla stabilności dostaw rosyjskiego gazu przez Ukrainę do UE, w tym do państw położonych w jej wschodniej części.

Pomimo wielopoziomowych korzyści związanych z uruchomieniem nowej infrastruktury nieoczywiste jest długoterminowe wykorzystanie terminali. Niepewny jest przyszły poziom popytu na gaz w regionie, a konkurencją dla LNG będą dostawy gazu z Rosji oraz z krajów i firm europejskich (w tym z Niemiec). Wreszcie w warunkach nadpodaży terminale nadbałtyckie będą najprawdopodobniej konkurować między sobą o rynek – o ile nie zostanie wypracowana skuteczna formuła współpracy, np. agregacja popytu. Nie jest więc pewne, że istniejąca infrastruktura importowa i dostępność LNG na rynku światowym wystarczą do zapewnienia trwałej dywersyfikacji dostaw w regionie.

Nadzieje a rzeczywistość: rynek gazu w UE

Z rosnącą podażą LNG oraz zwiększonym po kryzysie ukraińskim zapotrzebowaniem na dywersyfikację kontrastuje sytuacja na unijnym rynku gazu. Malejący od kilku lat popyt osiągnął w 2014 roku rekordowo niski poziom 409 mld m3 (spadek o 11%)[17]. Choć w 2015 roku – według wczesnych szacunków – popyt był już wyższy, to perspektywy nie są zbyt optymistyczne. Zarówno IEA, jak i UE prognozują stabilizację popytu na gaz w najbliższych dekadach[18]. Jego ostateczny poziom zależeć będzie m.in. od sposobu i skutków wdrażania unijnej polityki klimatycznej, w tym możliwego zaostrzenia przyjętych celów redukcji emisji gazów cieplarnianych, co mogłoby przełożyć się na ograniczanie zużycia gazu. Ważna będzie też konkurencyjność cenowa gazu wobec innych źródeł energii, w tym OZE i węgla.

Równolegle spada w UE produkcja wewnętrzna gazu. Ograniczenia wydobycia m.in. w Holandii w 2015 roku przyczyniły się do wyraźnego wzrostu potrzeb importowych, które mają zwiększać się w kolejnych latach (dalszy spadek produkcji unijnej; fiasko planów rozwoju wydobycia gazu niekonwencjonalnego). Według prognoz IEA import gazu do Europy i Turcji wzrośnie do 2020 roku o około 70 mld m3[19].

Dodatkowo w ostatnich miesiącach wyraźnie spadały ceny importu surowca – w styczniu 2016 roku były średnio o 12% niższe niż miesiąc wcześniej i 46% poniżej poziomu sprzed roku[20]. W związku z utrzymującymi się niskimi cenami ropy (i opóźnieniem ich wpływu na indeksowane przynajmniej częściowo do nich ceny gazu w kontraktach długoterminowych) w najbliższych miesiącach można się spodziewać kolejnych spadków.

Obniżony popyt na gaz w UE, niskie ceny oraz niepewność co do przyszłego zapotrzebowania i faktycznego kształtu unijnej polityki energetycznej utrudniają realizację nowych projektów infrastrukturalnych (w tym interkonektorów) oraz prowokują pytania o celowość unijnej polityki dywersyfikacji źródeł surowca. Trudności unijnych koncernów gazowych skłaniają je do bardziej zachowawczych strategii działań i szukania sposobów pobudzenia popytu na gaz na rynku europejskim m.in. poprzez współpracę z tradycyjnymi dostawcami, w tym największym światowym eksporterem gazu – Rosją.

Rosja vs LNG na europejskim rynku gazu

Najważniejszym zewnętrznym dostawcą gazu do UE pozostaje rosyjski Gazprom: w 2015 roku eksportował on do UE ok. 132 mld m3[21]. W ostatnich latach widoczny był wzrost udziału rosyjskiego surowca w imporcie gazu do UE z 28% w 2009 roku do ponad 32% w 2014. W kontekście stagnacji popytu nie wiązało się to ze znaczącym wzrostem eksportu Gazpromu. Dywersyfikacja źródeł dostaw gazu do UE na większą skalę byłaby więc zagrożeniem dla udziału rosyjskiego gazu w rynku unijnym. Sytuacja rynkowa, rosnąca konkurencja ze strony LNG oraz polityka dywersyfikacji źródeł w UE i państwach członkowskich z jednej strony, a z drugiej – brak dostępnych dużych alternatywnych rynków zbytu w krótkim i średnim terminie (projekty eksportu do Chin są realizowalne w dłuższym terminie) są kluczowymi czynnikami przyczyniającymi się do możliwej modyfikacji przez Gazprom strategii eksportu gazu do Europy. W szczególności możliwa wydaje się zmiana strategii z obrony poziomu cen rosyjskiego surowca na obronę jego udziału w europejskim rynku – m.in. poprzez zwiększanie elastyczności funkcjonowania koncernu na tym rynku oraz konkurencję cenową z alternatywnymi dostawcami.

Gazprom może i już obecnie zwiększa elastyczność poprzez intensyfikację zaangażowania w transakcje krótkookresowe na rynku gazu (m.in. przez kolejne aukcje gazu, częstszą sprzedaż przez huby i po cenach spotowych), zwiększanie udziałów w unijnej infrastrukturze gazowej (m.in. magazynach w Niemczech i Austrii czy gazociągach, np. Gascade) oraz dalszą dywersyfikację szlaków eksportu do UE (m.in. poprzez promocję projektów takich jak Nord Stream 2, a w dłuższym okresie większy udział w rynku LNG).

Trudno jest obecnie przewidywać, czy i na ile Gazprom jest faktycznie gotowy na „wojnę cenową”[22], czyli świadomą grę na obniżanie cen gazu na europejskich hubach do poziomu podważającego opłacalność importu LNG[23]. Niewątpliwie ma on możliwość tego typu działań (niskie marginalne koszty produkcji, aktywa w europejskim rynku itp.), a obecne ceny gazu w jego kontraktach długoterminowych są wyjątkowo niskie i będą spadać[24]. Gazprom wydaje się też mieć sporą motywację do walki o udział w rynku UE w kontekście malejącej sprzedaży na obszarze WNP[25], odległej perspektywy eksportu gazociągowego do Azji oraz wyzwań na rynku wewnętrznym[26].

Wnioski

W latach 2016–2018 znacząco wzrośnie dostępność LNG dla europejskich odbiorców – przede wszystkim surowca pochodzącego z Australii, Kataru i USA. Surowiec ten ze względu na nadpodaż na rynkach gazu oraz utrzymujące się niskie ceny ropy będzie relatywnie tani.

Napływ LNG do UE stanowi wyzwanie dla Gazpromu, który boryka się z szeregiem innych wyzwań, takich jak konkurencja na rosyjskim rynku wewnętrznym, polityka dywersyfikacji w UE czy spadek eksportu do WNP. Może to przyczynić się do zmian w europejskiej strategii eksportowej koncernu, a potencjalnie prowadzić nawet do „wojny cenowej” w celu obrony udziałów rosyjskiego gazu w rynku UE.

W konsekwencji napływu LNG oraz prawdopodobnych zmian zasad handlu rosyjskim gazem europejscy odbiorcy mogą liczyć na korzystniejsze warunki dostaw oraz rozwój unijnego rynku - wzrost jego elastyczności i udziału transakcji krótkoterminowych. Stanowi to też szansę dla państw Europy Środkowej i Wschodniej, szukających dywersyfikacji, lepszych warunków dostaw i wzrostu konkurencji.

Zintensyfikowane współzawodnictwo między gazem rosyjskim a LNG może się negatywnie odbić na udziale innych dostawców w rynku UE (Norwegia) oraz zmniejszać skłonność europejskich odbiorców do podpisywania długoterminowych kontraktów na dostawy LNG. To z kolei może utrudnić utrzymanie większej roli LNG na europejskim rynku w przypadku prawdopodobnej zmiany koniunktury na światowych rynkach gazu.

Aneks

Wykres

Wzrost możliwości eksportu LNG w latach 2016-20 (mld m3)

Dane: www.globallnginfo.org, IEA, Mid-Term Gas Market Report 2015

Mapa

Istniejące i budowane terminale LNG w Europie

Źródło: http://www.gie.eu/index.php/maps-data/lng-map

[1] IEA, Mid-Term Gas Market Report, 2015.

[2] W USA właściciele i operatorzy terminali LNG to zazwyczaj inne podmioty niż producenci i potencjalni eksporterzy gazu, stąd możliwe (choć niekonieczne – z uwagi na zmienne warunki rynkowe; chęć pokrycia minimum kosztów itp.) jest opóźnienie eksportu ze względu na niskie ceny gazu.

[3] Por. np.: R. Huber, LNG pricing – the enemy within (and the one at the door), 25.01.2016; http://www.lng.guru/the-enemy-within/

[4] Np. Bloomberg Bussiness, M. Sergie, Biggest No Longer Means Best in Qatar's Strategy for LNG Wealth, 6.01.2016, http://www.bloomberg.com/news/articles/2016-01-06/biggest-no-longer-means-best-in-qatar-s-strategy-for-lng-wealth

[5] Bussiness Today, Qatar to halve gas price for India as global rates slump, 1.01.2016; http://www.businesstoday.in/current/corporate/petronet-to-buy-lng-from-qatar-at-almost-half-original-cost/story/227630.html

[6] Pipeline Oil & Gas Magazine, Qatar signs LNG supply deal with Pakistan, 11.02.2016; https://www.pipelineme.com/news/regional-news/2016/02/qatar-signs-lng-supply-deal-with-pakistan/#.Vrw2CeDYejI.twitter

[7] Natural Gas Europe, S. Sakmar, Cheniere LNG: What Carl Icahn Got Right, 16.12. 2015; http://www.naturalgaseurope.com/cheniere-lng-what-carl-icahn-got-right-27182

[8] European Commission, Communication on an EU strategy for liquefied natural gas and gas storage, 16.02. 2016; https://ec.europa.eu/energy/sites/ener/files/documents/1_EN_ACT_part1_v10-1.pdf

[9] Gas Infrastructure Europe, Abstract LNG Map & Investment Database 2015: The European LNG terminal infrastructure 2015 - Status and Outlook, 17.06.2015; http://www.gie.eu/index.php/publications/cat_view/3-gle-publications

[10] Pierwsze cargo LNG z terminalu Sabine Pass zostało dostarczone do Brazylii, a z Gorgon LNG – do Japonii.

[11] Por. International Group of Liquefied Natural Gas Importers, The LNG Industry. GIIGNL Annual Report 2016 Edition, 2016 http://www.giignl.org/sites/default/files/PUBLIC_AREA/Publications/giignl_2016_annual_report.pdf. Wzrost ten osiągnięty został w części dzięki spadkowi (o 31%) unijnego reeksportu LNG.

[12] Por. IEA, Mid-Term Gas Market Report, 2015, s. 95.

[13] Z możliwością zwiększenia o 2,5, a nawet 5 mld m3.

[14] Reuters, Norway to surpass Russia as Lithuania's top gas supplier in 2016, 8.02.2016; http://www.reuters.com/article/lithuania-gas-idUSL8N15N1UF

[15] J. Hyndle-Hussein, Rosja – Litwa: ku normalizacji w stosunkach gazowych?, Analizy OSW, 4.06.2014; http://www.osw.waw.pl/pl/publikacje/analizy/2014-06-04/rosja-litwa-ku-normalizacji-w-stosunkach-gazowych

[16] J. Hyndle-Hussein, Pierwsza aukcja rosyjskiego gazu dla państw bałtyckich, Analizy OSW, 23.03.2016; http://www.osw.waw.pl/pl/publikacje/analizy/2016-03-23/pierwsza-aukcja-rosyjskiego-gazu-dla-panstw-baltyckich

[17] Eurogas, New Eurogas data confirms dynamic EU gas market, 25.03.2015; http://www.eurogas.org/uploads/media/Eurogas_Press_Release_-_New_Eurogas_data_confirms_dynamic_EU_gas_market.pdf

|

[18] Por. IEA, World Energy Outlook 2015 i European Commission, Fact Sheet – Security of gas supply regulation, 16.02.2016; http://europa.eu/rapid/press-release_MEMO-16-308_en.htm |

[19] Por. IEA, Mid-Term…, op. cit.

[20] YCharts, European Union Natural Gas Import Price: 4.90 USD/MMBtu for Feb 2016, 3.03.2016;

[21] Wstępne dane Gazprom Export i media

[22] Reuters, U.S. and Russian gas exporters square up over Europe, 17.11.2015; http://www.cnbc.com/2015/11/17/reuters-america-us-and-russian-gas-exporters-square-up-over-europe.html

[23] H.Rogers, D. Stokes, O. Spinks, Russia’s strategic response to an oversupplied gas market, Timera Energy, 23.11.2015; http://www.timera-energy.com/russias-strategic-response-to-an-oversupplied-gas-market/

[24] J. Henderson, Time to contemplate a change of Gazprom marketing strategy in Europe?, Gastech News, 17.02.2016; http://www.gastechnews.com/lng/time-to-contemplate-a-change-of-gazprom-marketing-strategy-in-europe/

[25] Głównie ze względu na skokowo malejący eksport na Ukrainę o ok. 58% w 2015 roku: Naftogaz, У 2015 році Україна забезпечила 63% потреб в імпортованому газі поставками з Європи, 29.01.2016;

http://www.naftogaz.com/www/3/nakweb.nsf/0/DDF058F6412F06C8C2257F4900584C01?OpenDocument

[26] W tym malejący popyt i spadek udziału Gazpromu w rynku wewnętrznym na rzecz Rosniefti i Novateku.